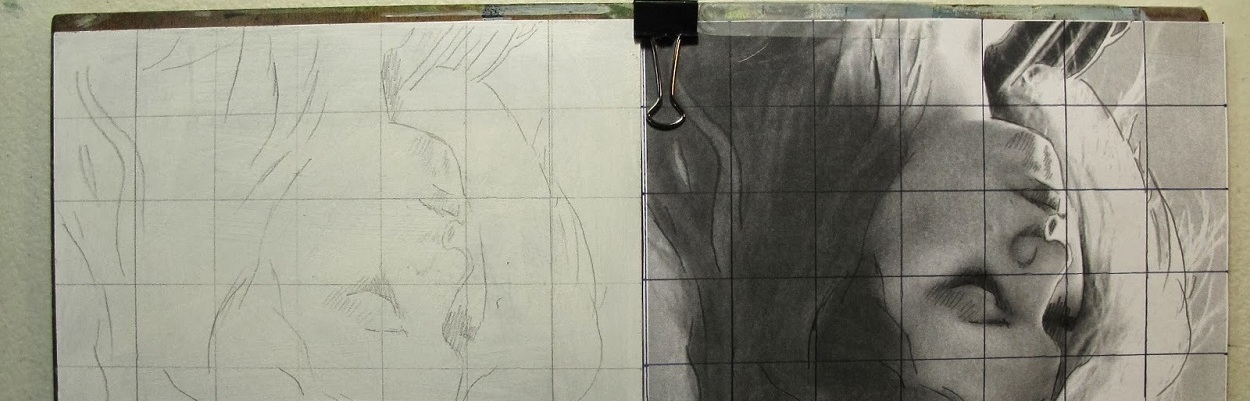

Artwork by Taryn Day.

Novo artigo de Marcus Alban intitulado “A alternativa não recessiva” publicado nesta revista afirma que o governo federal deveria “fazer exatamente o contrário” do que está sendo feito (ou tentado fazer). Exatamente o contrário do ajuste fiscal seria uma política macroeconômica expansionista: gastar mais, aumentar a liquidez e reduzir a taxa de juros. Algo bem conhecido como a “nova matriz macroeconômica” de Dilma Rousseff e Guido Mantega que nos levou ao desastre. Felizmente a proposta apresentada por Marcus Alban não se alinha com esta tal “nova matriz” e se diferencia do ajuste fiscal atual muito mais na dosagem e no ritmo que nos fundamentos, exceto quando questiona o “dogma” do superávit primário.

De imediato é necessário ressaltar que o governo não está apostando em um superávit primário neste ano de 2016. Muito pelo contrário, o governo apresentou proposta, aprovada pelo Congresso, de um déficit primário de R$ 170,5 bilhões. Mas, ao contrário do argumento de Marcus, esta decisão do governo foi uma decorrência da impossibilidade real de alcançar melhor resultado, considerando a dramática crise fiscal do país. Nada contra o “dogma” porque a dívida pública acumulada no passado exige dos governos um saldo nas despesas (frente à receita) – superávit primário – para pagamento dos compromissos creditícios. Sem este saldo nas contas públicas, não teremos condições de pagar os juros e amortizar a dívida vincenda. Assim, como qualquer família ou empresa endividada, o Tesouro tem que ir aos credores, declarar o famoso “devo, não nego, pago quando puder”, e renegociar a dívida com o aumento do seu estoque.

O articulista critica o corte de despesas e a ampliação da receita, inclusive a venda de ativos públicos, e comenta como se uma racionalização dos gastos fosse suficiente; embora necessária, a racionalização é absolutamente insuficiente para reequilibrar as destroçadas finanças públicas. Até porque medidas de reforma do Estado e da máquina governamental para melhorar a sua eficiência amadurecem lentamente e não geram resultados substantivos no curto prazo. O mesmo vale para as reformas estruturais defendidas corretamente pelo autor principalmente a reforma do sistema de previdência que compromete cerca de 26% do orçamento da União. Estas reformas são urgentes para evitar o agravamento maior da crise fiscal no médio prazo mas não para equacionar o déficit presente.

Diante de um volume total de juros e amortização da dívida de R$ 603 bilhões de reais previstos para este ano, vamor ter um déficit primário de R$ 170,5 bilhões. Desta forma, não apenas estamos impossibilitados de lidar com os compromissos como teremos que nos endividar mais para cobrir o déficit. Mais grave que o volume da dívida pública (e a relação dívida/PIB), é a pressão dos títulos de curto prazo com aproximadamente 35% vencendo nos dois primeiros anos, precisamente num momento de grandes restrições fiscais. Diante disso e mesmo considerando a necessidade de superávit primário (em desacordo com Marcus), os governos brasileiros devem buscar uma negociação para redefinição do perfil desta dívida para alívio fiscal no curto prazo.

Quando o credor (governo) não consegue pagar os seus compromissos, cresce o volume da dívida e, como consequência, aumenta a desconfiança dos credores e a incerteza em relação à sua capacidade futura. E isto tem implicações na taxa de juros dos títulos públicos futuros. Se, como diz acertadamente Marcus, a alta taxa básica de juros (Selic) aumenta a dívida pública, pelo impacto sobre os títulos pos-fixados, o circulo vicioso se fecha na medida em que a elevação do estoque da dívida (e da relação dívida/PIB), como consequência da ausência do superávit primário, torna os credores mais exigentes na remuneração (juros) dos títulos públicos. Resultado: o superávit primário é uma necessidade vital da política fiscal, tanto mais importante quanto maior for o endividamento público. O erro deste governo interino tem sido, na verdade, ampliar gastos com aumento de salários dos servidores que dificulta mais ainda no futuro o alcance de um superávit fiscal.

A taxa de juros é o segundo aspecto da crítica de Marcus Alban ao ajuste fiscal defendendo a redução da Selic baseado no argumento de que a inflação brasileira não é demanda e, portanto, não adianta a manutenção de juros altos para conter o consumo. É verdade que a inflação brasileira tem múltiplas causas e não é apenas uma inflação de demanda; recentemente a inflação tem sido alimentada pela liberação dos preços administrados (que tinham sido represados nos anos anteriores) e pela desvalorização cambial. Mas a inflação também é influenciada pelo enorme déficit público na medida em que o gasto acima da receita provoca um aumento da demanda agregada que pressiona os preços. Assim, as taxas de juros elevadas apenas enxugam o excesso de demanda agregada decorrente do déficit fiscal. Por isso, vários economistas entendem que a inflação só deverá ceder quando houver uma redução do déficit público e, principalmente, quando for alcançado superávit primário, aquele mesmo que ajuda a reduzir a relação dívida/PIB.

A crítica de Marcus Alban à política de juros altos do Banco Central tem fundamento mas constitui apenas uma divergência em torno do nível e do ritmo da sua redução no tempo. No artigo ele ressalta a redução dos juros ser paulatina e constante, não abrupta, para que não gere “inflação como ocorreu na transloucada redução de juros dos anos iniciais da presidente Dilma” com “uma insustentável política de indexação e expansão do salário mínimo acima dos ganhos de produtividade da economia”, indexação que realimenta as pressões inflacionárias e pressiona também os gastos com a Previdência social. Mesmo afirmando que a inflação brasileira não é decorrente de demanda e, portanto, não seria inflluenciada pela taxa de juros, o autor lembra que a sua redução pode gerar inflação. Mas, apenas se esta redução for abrupta? E quanto seria a redução “paulatina e constante” ou “não abrupta”?

Marcus parece ceder ao discurso populista quando afirma as elevadas taxas de juros definidas pelo Banco Central interessam apenas a “banqueiro ou retista do sistema financeiro”. Em primeiro lugar, a fonte principal de lucros dos bancos não reside nos títulos da dívida pública mas no crédito bancário operando com taxas de juros assustadoramente altas e definidas pelo mercado e não pelo Banco Central. A tentativa de Dilma de redução das taxas de crédito dos bancos públicos para pressionar para baixo os juros do mercado foi sabidamente um desastre. Por outro lado, quem aplica poupança privada em dos títulos da dívida pública são os milhões de brasileiros de classe média e alta que procuram papéis com liquidez e segurança. E não são rentistas, no sentido depreciativo, que vivem apenas nem principalmente de rendas, são também empresários, profissionais e trabalhadores com alguma poupança.

O artigo de Marcus Alban levanta aspectos muito interessantes da economia brasileira, contribuindo com competência e elegância para o debate, mas suas propostas estão longe de ser o avesso da política macroeconômica de ajuste fiscal ou uma alternativa não recessiva de equilíbrio das finanças públicas.

Caro Sérgio,

Certamente continuamos com grandes divergências e, por isso mesmo, cheguei a começar a escrever um novo artigo. Contudo, logo percebi que não tenho muito o que acrescentar. Poderia dizer, por exemplo, que a inflação decorrente da redução abrupta dos juros não se dá preponderantemente pela demanda, como você sugere, mas sim pelo impacto no câmbio. Mas isso, já está dito nos artigos anteriores. Assim, de uma maneira geral, creio que tanto eu quanto você já deixamos muito claras as nossas interpretações e, nesse sentido, ao menos por enquanto, é melhor deixarmos aos leitores a liberdade de decidir qual das duas lhes parece a mais acertada. No mais, vamos dar tempo ao tempo, e ver o que acontece de fato com o avanço do ajuste fiscal em curso. Mais a frente retomamos o debate.

Abraço, Marcus Alban

Concordo, Marcus. O importante foi o debate de ideias. Mas, ao contrário de você, eu penso que temos muito mais convergências que divergências. Abraços, Sergio

Parabéns pelo conteúdo. Bom seria se boa parte do Brasil pudesse se ater de debates como este e tomassem consciência de nossa real situação quanto país. A muito o que ser feito